- Льготы пенсионерам по земельному налогу

- Кто имеет право на льготы по земельному налогу

- Земельный налог для пенсионеров в Московской области

Льготы пенсионерам по земельному налогу

Льготы пенсионерам по земельному налогу помогают им существенно сэкономить. За участок какой площади можно вообще не уплачивать земельный налог и что для этого нужно сделать, а также как влияют местные законы на налоговые обязательства пенсионера по земельному налогу, расскажем в нашем материале.

Общая федеральная льгота: за участок какой площади пенсионеры не платят налог на землю

Дополнительные налоговые льготы по земле

Как пенсионеру оформить льготу в 2018 году

Итоги

Общая федеральная льгота: за участок какой площади пенсионеры не платят налог на землю

Льготы пенсионерам по земельному налогу в 2018 году предоставляются в соответствии с подп. 8 п. 5 ст. 391 НК РФ. Федеральное законодательство позволяет не платить налог с земли, если ее площадь не превышает 600 кв. м.

При каком виде владения участком предоставляется налоговая льгота пенсионерам на земельный налог, смотрите на рисунке:

Рассмотрим на примере, как предоставляются льготы пенсионерам по налогу на землю.

Два пенсионера — Котов Р. Р. и Рыков Н. С. — много лет выращивают овощи и фрукты на участке 10 соток. Участок, принадлежащий Рыкову Н. С., они поделили пополам. За предоставленное право использования половины участка Котов Р. Р. рассчитывается с собственником земли частью выращенного урожая.

Как будут уплачивать пенсионеры земельный налог на этот участок в 2018 году? Половина участка по площади меньше 6 соток. Можно ли каждому пенсионеру воспользоваться федеральной земельной льготой?

Платить за участок придется с учетом следующего:

- обязанность по уплате земельного налога целиком лежит на собственнике участка, и только у него есть право на вычет;

- тот факт, что реально участок используется двумя пенсионерами, для расчета земельного налога значения не имеет.

Таким образом, в 2018 году собственник земли Рыков Н. С. будет уплачивать земельный налог за 2017 год, рассчитанный исходя из площади участка 4 сотки (10 соток – 6 соток).

О планах Правительства РФ по сокращению федеральных льгот мы информировали вас здесь.

Дополнительные налоговые льготы по земле

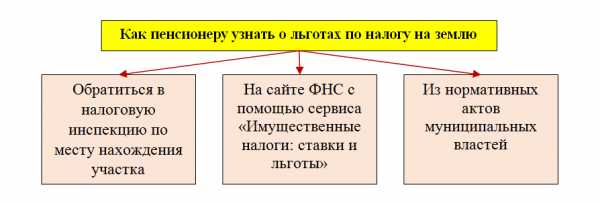

Дополнительная льгота на земельный налог для пенсионеров в 2018 году может быть предоставлена местными властями. Как пенсионеру узнать об этом?

Способы получения нужных сведений перечислены на рисунке:

Как географическое расположение земельного надела и статус пенсионера могут оказывать влияние на величину земельного налога, покажем на примерах:

Пример 1

Два друга-пенсионера — Степанов П. А. и Трифонов А. Г. (оба ветераны Великой Отечественной войны) — живут в нескольких километрах друг от друга. Их земельные участки равны по площади, но относятся к разным территориям:

- земельный надел Степанова П. А. находится на территории Малопургинского района Удмуртской Республики;

- земля Трифонова А. Г. расположена в границах города Агрыз Республики Татарстан.

Хотя оба участка по площади одинаковые, земельный налог пенсионеры уплачивают по-разному:

- Степанов П. А. в 2018 году уплачивает земельный налог с учетом федеральной льготы с площади участка 9 соток (15 – 6). Местных льгот для этой категории пенсионеров дополнительно не установлено.

- Трифонов А. Г. по своей земле налог не уплачивает — ветераны войны в этой местности освобождены от земельного налога полностью (ст. 3 решения Совета МО «Город Агрыз» от 15.11.2010 № 3–2).

Пример 2

Изменим условия предыдущего примера. Допустим, что друзья-пенсионеры не являются ветеранами войны, но оба имеют статус почетных граждан в своих муниципальных районах. В таком случае ситуация с уплатой земельного налога изменится кардинально:

- Степанов П. А. не будет платить за землю в полном объеме — такая льгота предусмотрена для почетных граждан Малопургинского района (п. 4 решения Совета депутатов МО «Малопургинское» от 30.10.2014 № 17.3.94).

- Трифонову П. А. придется уплачивать земельный налог — в его районе дополнительной льготы для почетных граждан не установлено. Хотя федеральной льготой (в виде вычета на 600 кв. м) он может воспользоваться.

Примеры показывают, что нюансы местного законодательства могут существенно скорректировать налоговые обязательства пенсионеров. Нужно только знать о своих правах на льготу и своевременно заявить об этом в налоговую инспекцию. Как это сделать, расскажем далее.

Как пенсионеру оформить льготу в 2018 году

Для получения льготы по земельному налогу пенсионеру необходимо оформить заявление (форма по КНД 1150063) и отправить его в налоговую инспекцию (п. 10 ст. 396 НК РФ). Так он сообщит контролерам, что вышел на пенсию в соответствии с пенсионным законодательством и имеет право на земельные льготы. Документы, подтверждающие право на льготу, прилагать необязательно. Налоговики запросят необходимые сведения в соответствующих органах.

Если у пенсионера несколько земельных участков, он вправе выбрать, по какому из них желает получить вычет. В п. 6.1 ст. 391 НК РФ предусмотрен уведомительный порядок, с помощью которого пенсионер сообщает налоговым органам о своем желании воспользоваться вычетом по конкретному участку:

- нужно оформить уведомление (форма по КНД 1150038) и

- отправить его налоговикам до 1 ноября года, являющегося налоговым периодом, начиная с которого по земельному наделу применяется вычет.

Если пенсионер так и не определился, по какому из имеющихся у него участков он желает получить вычет, контролеры предоставят вычет в отношении земли с максимальной суммой налога.

Если у пенсионера только один земельный участок или для него не имеет значения, по какому из участков будет применен вычет, уведомлять налоговые органы он не обязан (письмо ФНС России от 17.01.2018 № БС-4-21/640@).

Как рассчитывается земельный налог, если участком владели меньше года и его кадастровая стоимость изменялась, узнайте из этого материала.

Итоги

При выходе на пенсию у граждан есть возможность снизить свои обязательства по уплате земельного налога. О праве на льготу им нужно сообщить в налоговый орган, подав заявление. Благодаря федеральной льготе за участки площадью 6 соток и менее пенсионеры налог платить не обязаны. Если земельный надел превышает этот предел, налог уплачивается с оставшейся площади. Муниципальные власти вправе своими нормативными актами устанавливать дополнительные налоговые преференции по земле.

nalog-nalog.ru

Кто имеет право на льготы по земельному налогу

Как известно, всем владельцам частных домов, помимо пошлины на само здание, необходимо проплачивать сбор за почву, на которой оно размещено. Однако не все знают, что существуют льготы на земельный налог. Подобный порядок дел обусловлен новопринятыми изменениями в этой области. Не только физлица, но даже юрлица могут получить такого рода привилегии на налог.

Разберём подробнее кому начисляют льготы по земельному налогу в 2019 году.

Дорогие читатели!

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа →

Это быстро и бесплатно! Или звоните нам по телефонам (круглосуточно):

Если вы хотите узнать, как решить именно Вашу проблему — позвоните нам по телефону. Это быстро и бесплатно!

+7 (812) 467-48-75 Санкт-Петербург, Ленинградская область +7 (800) 350-83-96 Регионы (звонок бесплатный для всех регионов России)Льготы по земельному налогу: основная информация

Земельный налог относится к местным налогам, а потому устанавливается муниципалитетом в каждом субъекте федерации индивидуально. Рассмотрим, как обстоят дела с налоговыми льготами по земельному налогу.

Субъекты

Рассматриваемый налог обязуются проплачивать все физические и юридические лица, имеющие во владении объект налогообложения. Если земельные наделы являются составной частью паевого фонда, в роли налогоплательщика будет выступать управляющая организация.

Не считаются плательщика налогового сбора лица, которые владеют ресурсом на праве безвозмездного пользования либо аренды. Здесь речь идёт исключительно о праве собственности. Именно таким владельцам, соответственно, предоставляются льготы и пособия. Тем, кто пользуется льготами, предоставление подобных привилегий очень выгодно. Потом разберём, на какие объекты пользовавшимся ими субъектам предоставляется льгота по налогу.

Объекты

Объектом при выплате рассматриваемого сбора выступают наделы, размещённые в границах взятой муниципальной единицы, где введены подобные пошлины. Из вышеизложенного вытекает, если вы являетесь владелец шести соток, сбор придётся проплачивать на 6 соток земли без всякого исключения.

Однако стоит учесть, что не облагаются пошлиной следующие типы почвы:

- наделы, изъятые из оборота;

- наделы ограниченного оборота;

- земли лесного фонда;

- наделы водного фонда;

- земли, являющиеся частью совместных владений многоквартирного дома.

Налоговая база

Налоговая база тесно связана с кадастровой стоимостью квадратных метров. Последнюю берут из реестра по показателям на начало года, считающегося отчётным. Современная реформа ввела новые правила учёта кадастровой оценки наделов. Так, сегодня следует учитывать следующие моменты:

- если кадастровая стоимость изменена в результате перемены качественных показателей либо площади земельного участка. Подобные ведомости берутся к сведению со дня записи их в реестр;

- когда стоимость была исправлена вследствие совершённой оплошности либо после обжалования подобной оценки, либо же установления иной рыночной стоимости. Такие сведения учитываются с даты их применения.

Субъекты налогообложения сами высчитывают базу. Если надел пребывает в общей долевой собственности, высчитывается для каждого налогоплательщика согласно размеру его доли. Для совместной собственности такие доли считаются одинаковыми.

Ставки налога

Ранее уже оговаривалось, ставки налога высчитываются индивидуально муниципалитетом того или иного субъекта федерации. Однако подобные ставки не могут быть больше, чем установленные на федеральном уровне максимальные показатели:

- 0,3% для наделов:

— с/х назначения;

— застроенными строениями жилищного фонда и инженерной инфраструктуры;

— купленных для организации личного подсобного хозяйства, разведения сада либо огорода;

— не эксплуатируемых в предпринимательских целях;

— ограниченных в обороте.

- 1,5% для всех прочих наделов.

Нормативами разрешается определение дифференцированных ставок, что варьируются от категории наделов, их места расположения, разрешённого типа эксплуатации и т.д.

Законодательство

Основным нормативом, регламентирующим особенности налогообложения, считается Налоговый кодекс РФ.

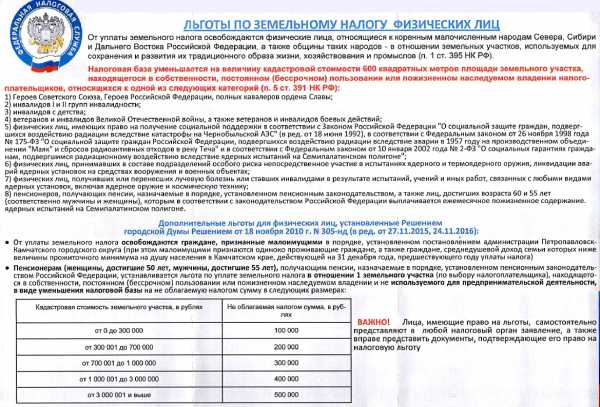

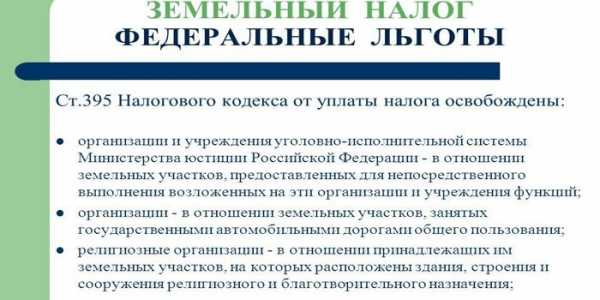

Льготы по налогу на землю

Льготы по уплате земельного налога интересуют многих граждан. Рассмотрим, кто и когда вправе требовать привилегии по уплате земельного налога.

Основания для получения привилегии

Все льготы можно поделить на две большие группы: федеральные и местные. При первых — налоговая база уменьшается на величину кадастровой стоимости 600 кв. м. площади надела для группы налогоплательщиков, подпадающих под льготную категорию.

Среди физлиц к таким относят:

- ветеранов войны;

- лиц, пострадавших от аварии на ЧАЭС;

- героев России, СССР;

- инвалидов 1-2 групп;

- участников боевых действий.

На привилегии могут претендовать также такие юрлица:

- промышленные организации, которые строят суда, со статусом особой экономической зоны;

- объединения либо союзы инвалидов, где 80% — это лица с инвалидностью;

- учреждения, которые принадлежат Минюсту;

- местности под «Сколково».

При этом если у субъекта несколько объектов, он вправе по желанию выбрать именно тот, на который будет применяться налоговый вычет. С этой целью налогоплательщик подаёт в налоговую инспекцию специальное уведомление.

Помимо федеральных, местные власти вправе устанавливать в своём регионе и дополнительные льготы.

Процедура получения привилегий

Определив, что вы подпадаете под льготную категорию граждан, следует подать соответствующую заявку в налоговую. Предоставить его можно одним из следующих способов:

- лично принести инспектору;

- переслать документацию почтой;

- посредством МФЦ;

- зайти в «Личный кабинет налогоплательщика».

Процедура оформления привилегий

Льготу по налогу на имущество, включая и на земельный участок, можно оформить всего раз в год. Для этого у граждан есть всего месяц – с 1-го января по 1-е февраля. Для оформления привилегии потребуется совершить ряд действий:

- собрать нужную документацию;

- написать заявление;

- обратиться в инспекцию;

- дождаться рассмотрения заявки (как правило, это забирает 5-10 дней).

Налоговый орган вправе отклонить заявку в таких ситуациях:

- предоставление документации с недостоверными данными;

- заявитель не является льготником;

- неправильно составлено заявление.

Для физических лиц

Физлицам потребуется собрать следующий пакет материалов:

- документ, удостоверяющий личность;

- бумагу, подтверждающую наличие права на получение привилегии;

- правоустанавливающую документацию на участок;

- заявление;

- реквизиты банковского счёта либо карты.

Для юридических лиц

Перечень документов для юрлиц:

- ИНН;

- удостоверение личности руководителя;

- материалы, доказывающие право на получение привилегии;

- документацию на фирму;

- правоустанавливающие бумаги на надел;

- заявление;

- реквизиты банковского счёта.

Процедура вычисления и оплаты сбора

Положенный налог насчитывается по прошествии налогового периода. На протяжении такого периода плательщик совершает авансированные платежи по налогу, если местными нормативами не оговорено иное. При этом муниципалитет вправе пересмотреть перечень льготников и освободить от уплаты налога других лиц.

Особенности уплаты такого налога организациями предусмотрены в ст. 396 НК РФ.

Налоговое уведомление

Земля – это ресурс, пользоваться которым приходится на платной основе. Размер налога для граждан рассчитывают органы ФНС, после чего присылают им соответствующее уведомление по месту регистрации физлица. В такой бумаге расписывается сумма, которую следует уплатить, срок, на протяжении которого должна быть произведена оплата и др.

Налоговые уведомления физлица получают с апреля по сентябрь.

Полезное видео

Кому, и каким образом будет предоставляться льгота по налогу, установленному для земельных участков, подробнее расскажет наше видео.

Заключение

Некоторые лица, как физические, так и юридические, вправе пользоваться льготами на уплату земельного налога в Москве либо ином населённом пункте. Проверьте, возможно, именно вы подпадаете под льготную категорию налогоплательщиков. В таком случае следует заявить о своих правах, направив в налоговый орган соответствующее заявление вместе с сопроводительной документацией.

pravonedv.ru

Земельный налог для пенсионеров в Московской области

Все граждане Российской Федерации (далее – РФ) – собственники земельных участков – обязаны уплачивать налог в местный (региональный) бюджет. Законодательство РФ предусматривает пенсионерам как уязвимой социальной категории населения фискальные льготы.

От чего зависит размер налога на землю

Каким будет налог на землю в Подмосковье, зависит от 3 показателей: целевого назначения участка, его кадастровой стоимости, коэффициента, который учитывает полные месяцы владения имуществом.

Ст. 7 Федерального закона РФ (далее – ФЗ РФ) «Земельный кодекс РФ» от 25.10.2001 г. №136-ФЗ выделяет 7 категорий земель по целевому назначению:

- населенные пункты;

- сельское хозяйство;

- специального назначения – земли, занятые:

- объектами промышленной инфраструктуры;

- коммуникациями;

- объектами обеспечения безопасности страны;

- особо охраняемые природные территории;

- фонды:

- лесной;

- водный;

- государственные запасы.

Кадастровую оценку объекта следует узнавать на сайте Федеральной службы государственной регистрации, кадастра и картографии – rosreestr.ru или сделать письменный запрос в территориальное отделение упомянутого ведомства с целью выяснения интересующей информации.

Ставка налогообложения в Московской области

Налог на землю в Московской области (далее – МО) рассчитывается по 3 видам фискальных ставок:

|

Назначение участка |

Тариф (% годовых от кадастровой стоимости объекта) |

|

0,3 |

|

Строительство дачного дома |

0,17 |

|

Использование земли в иных целях |

1,5 |

МО разделена на 35 районов – в каждом действует свой тариф. Земельный налог для пенсионеров в Московской области – таблица процентных ставок:

|

Муниципальный район МО |

Фискальный тариф (% годовых от кадастровой стоимости объекта) |

|

В 15 из них взимается максимум: |

|

|

Волоколамский |

0,3 |

|

Воскресенский |

|

|

Дмитровский |

|

|

Егорьевский |

|

|

Зарайский |

|

|

Истринский |

|

|

Коломенский |

|

|

Лотошинский |

|

|

Луховицкий |

|

|

Можайский |

|

|

Наро-Фоминский |

|

|

Серебряно-Прудский |

|

|

Талдомский |

|

|

Шатурский |

|

|

Шаховский |

|

|

Фиксированный тариф устанавливается для всех владельцев садовых участков: |

|

|

Мытищенский |

1,5 |

|

Ставка колеблется в пределах 0,07–0,3: |

|

|

Раменский |

0,07–0,3 |

|

Чеховский |

0,08–0,3 |

|

Одинцовский |

0,1–0,3 |

|

Павло-Посадский |

|

|

Пушкинский |

|

|

Сергиево-Посадский |

|

|

Клинский |

0,15–0,3 |

|

Ленинский |

|

|

Орехово-Зуевский |

|

|

Серпуховский |

|

|

Солнечногорский |

|

|

Каширский |

0,2–0,3 |

|

Красногорский |

|

|

Люберецкий |

|

|

Ногинский |

|

|

Подольский |

|

|

Рузский |

|

|

Ступинский |

|

|

Щелковский |

|

Платят ли пенсионеры земельный налог

Земельный сбор относится к местным налогам, но регулируется на 2 уровнях – федеральном и региональном. Согласно ФЗ РФ от 28.12.2017 г. №436-ФЗ лицам, которые получают пособие, полагается преференция в натуральном выражении: облагаемая база должна быть уменьшена на кадастровую стоимость участка площадью 6 соток (600 кв. м), находящихся в собственности налогоплательщика.

Перечень привилегированных граждан пополнился пенсионерами всех категорий, мужчинами от 60 лет и женщинами от 55 лет, получающими ежемесячное пожизненное содержание. Льготы по земельному налогу в Московской области подразделяются на 3 группы:

- полное освобождение от уплаты налога;

- 50% скидка;

- вычет в натуральном выражении – 600 кв. м с 1 земельного участка.

Федеральные льготники

Законодательство РФ перечисляет категории федеральных льготников, которые вправе претендовать на получение фискальных преференций вне зависимости от решений местных властей:

- герои РФ, Союза Советских Социалистических Республик (далее – СССР), полные кавалеры ордена Славы;

- ветераны ВОВ и других войн;

- инвалиды;

- лица, пострадавшие из-за последствий техногенных катастроф.

Региональные преференции для пенсионеров Московской области

Местное законодательство МО определяет перечень категорий лиц, которым предоставляется скидка или вычет в натуральной форме:

- пенсионеры всех видов;

- многодетные семьи;

- родственники военнослужащих, погибших при исполнении обязанностей;

- почетные граждане города;

- малоимущие.

Администрация отдельных районов МО самостоятельно расширила перечень привилегированных лиц и уточнила размеры преференций:

|

Населенный пункт |

Категория пенсионеров и условия предоставления |

Описание льготы |

|

Аксено-Бутырское |

|

50% скидка |

|

Герои СССР и/или РФ, кавалеры ордена Славы всех степеней |

Освобождение от уплаты фискального сбора |

|

|

Вдовы ветеранов ВОВ |

Скидка в размере 1 тыс. р. c полной суммы земельного налога |

|

|

Медвежье-Озерское Щелковского района Московской области |

Собственники земли, площадь которой не превышает 0,25 га – предельно допустимого размера для дач, индивидуального жилищного строительства (далее – ИЖС), ЛПХ |

30% дисконт |

|

Освобождение от уплаты земельного налога |

|

|

50% скидка |

|

|

Васильевское |

|

Освобождение от уплаты фискального сбора |

|

50% скидка |

|

|

Дмитровское Шатурского района Московской области |

|

Освобождение от уплаты фискального сбора |

|

Одинокие пенсионеры с доходом вдвое ниже регионального ПМ |

50% скидка |

|

|

Букаревское Истринского района МО |

Инвалиды 1, 2 групп с детства |

Полностью освобождаются от уплаты земельного налога |

|

Волонтеры, работники благотворительных организаций |

50% скидка |

|

|

Пенсионеры с доходом вдвое ниже регионального ПМ |

Снижение фискального сбора вдвое – для 1 участка, площадь которого не превышает 0,25 га – предельно допустимого размера ИЖС, ЛПХ, дачи |

|

|

Порядок получения льготы

Земельная налоговая льгота носит заявительный характер. Чтобы ее оформить, пенсионеру следует:

- Подготовить документы, подтверждающие права на льготы.

- Обратиться с бумагами в региональный отдел налоговой службы по месту жительства.

Какие документы нужны

Претенденту на оформление фискальной преференции нужно подготовить следующие документы:

- гражданский паспорт РФ;

- пенсионное удостоверение;

- справку о доходах;

- свидетельство о собственности на недвижимое имущество;

- кадастровый паспорт объекта;

- дополнительно:

- свидетельства о рождении всех детей;

- справку о составе семьи;

- заключение медико-социальной экспертизы о присвоении гражданину инвалидности;

- копию свидетельства о смерти военнослужащего;

- документы, подтверждающие получение государственных наград;

- квитанцию об оплате земельного налога за предыдущий год.

Видео

2067Была ли эта статья полезной?

Да

Нет

0 человек ответили

Спасибо, за Ваш отзыв!

человек ответили

Что-то пошло не так и Ваш голос не был учтен.

Нашли в тексте ошибку?

Выделите её, нажмите Ctrl + Enter и мы всё исправим!

sovets24.ru